Hausse du taux d'inclusion du gain en capital et dividendes en capital

Publié le

Production des déclarations de revenus pour l'année d'imposition qui inclut le 25 juin 2024 | Mises à jour

21 mars 2025

31 janvier 2025

10 janvier 2025

L'Agence émettra les formulaires pour permettre aux contribuables de produire leurs déclarations conformément aux nouvelles règles sur les gains en capital d'ici le 31 janvier 2025. L’Agence et Revenu Québec accorderont un allègement des intérêts sur arriérés et des pénalités, le cas échéant, aux sociétés et aux fiducies touchées par ces changements et dont la date d’échéance pour produire leurs déclarations est au plus tard le 3 mars 2025.

Dans le cas où le Parlement serait prorogé ou dissous, l'Agence continuera généralement d'administrer les projets de loi conformément à ses lignes directrices établies.

Au moment de la reprise en fonction du Parlement, si aucun projet de loi n'est adopté à la Chambre des communes, et si le gouvernement indique son intention de ne pas poursuivre la mesure proposée, l’Agence cesserait de l'administrer.

6 janvier 2025

19 novembre 2024

14 novembre 2024

L'information ci-dessous provient du site de l’ARC et constitue donc la position la plus récente de l’ARC sur le sujet à ce jour (et pas nécessairement la position des fournisseurs de logiciels fiscaux). Nous invitons donc les CPA à faire preuve de prudence et à bien informer les contribuables concernés de la position de l’ARC. Nous vous tiendrons informés via cette page.

L’Agence du revenu du Canada administre les changements proposés dans le cadre d’un projet de loi sur le taux d’inclusion des gains en capital.

Le 23 septembre 2024, la vice-première ministre et ministre des Finances a déposé un avis de motion de voies et moyens visant à présenter un projet de loi intitulé Loi visant à modifier la Loi de l’impôt sur le revenu et le Règlement de l’impôt sur le revenu. L’avis de motion de voies et moyens a modifié la motion déposée le 10 juin 2024. Pour obtenir plus de renseignements sur les changements apportés à l’impôt sur les gains en capital, veuillez consulter l’avis de motion de voies et moyens.

Même si tout changement proposé est assujetti à l’approbation du Parlement, l’Agence du revenu du Canada administre les changements au taux d’inclusion des gains en capital entré en vigueur le 25 juin 2024 conformément à la pratique courante. Ces changements sont fondés sur les propositions comprises dans l’avis de motion de voies et moyens déposé le 23 septembre 2024.

Le nouveau taux d’inclusion porte sur les gains en capital enregistrés à partir du 25 juin 2024 et s’adresse à tous les contribuables. Les formulaires modifiés pour les particuliers, les fiducies et les sociétés devraient être accessibles sur Canada.ca dès le 31 janvier 2025. L’Agence accordera un allègement des intérêts sur arriérés et des pénalités, le cas échéant, aux sociétés et aux fiducies touchées par ces changements et dont la date d’échéance pour produire leurs déclarations est au plus tard le 3 mars 2025. L’allègement des intérêts prendra fin le 3 mars 2025. Plus de renseignements seront disponibles dans les semaines à venir.

Source : Ligne 12700 – Gains en capital imposables - Canada.ca

30 octobre 2024

Déclaration des gains en capital réalisés à compter du 25 juin

Sociétés T2.

Déclarations de revenus et de prestations T1

Déclarations de revenus et de renseignements des fiducies T3

Vous avez parmi votre clientèle une société qui a réalisé des gains en capital au cours de son année qui inclut le 25 juin 2024?

Saviez-vous que, le 25 juin 2024, le taux d’inclusion du gain en capital est passé de 1/2 à 2/3? Des règles ont été établies pour déterminer le taux d’inclusion qui s’applique à l’année selon différents scénarios. Ces règles vont varier en fonction de la réalisation d’un gain ou d’une perte en capital après le 24 juin 2024.

À cet effet, le 12 août 2024, de nouvelles propositions législatives ont été publiées pour apporter des précisions quant au calcul du compte de dividende en capital (« CDC ») à un moment donné dans l’année d’imposition qui inclut le 25 juin 2024 uniquement.

- Ces propositions font en sorte de ne pas pénaliser les contribuables qui auraient versé un montant de CDC équivalent au gain en capital non imposable calculé selon le taux d’inclusion de ½ pour la période avant le 25 juin 2024. Ces dividendes en capital pouvaient avoir été versés avant l’annonce de ces nouvelles règles ou jusqu’à ce jour.

- Dans le cas où un dividende en capital est versé durant l’année, ces propositions font également en sorte de créer un ajustement du solde de CDC à la fin de l'année d’imposition afin de faire concorder celui-ci avec le calcul du gain en capital non imposable à la fin de l'année d'imposition.

- Considérant le texte de loi proposé, il pourrait être avantageux pour une société de déclarer et payer un dividende en capital avant la fin de son année d’imposition qui inclut le 25 juin 2024, principalement dans les situations où :

- un gain en capital a été réalisé avant le 25 juin 2024; et

- une perte en capital a été réalisée après le 24 juin 2024.

Une analyse est donc requise pour une année d’imposition qui inclut le 25 juin 2024, et ce, avant la fin de l’année d’imposition concernée. Voici comment procéder :

Si l’année d’imposition de la société qui inclut le 25 juin 2024 n’est pas encore terminée

Vous avez encore le temps de faire les calculs et de planifier la déclaration du dividende en collaboration avec le client ou la cliente et son conseiller ou sa conseillère juridique.

Toutefois, vous devez considérer :

- que les propositions législatives peuvent encore changer étant donné qu’elles n’ont pas reçu la sanction royale;

- que les calculs font en sorte qu’il s’agit d’une augmentation temporaire du CDC pour laquelle l’excédent sera transformé en solde négatif à la fin de l’année de transition.

Également :

- Si un prochain gain en capital est prévu à court terme, le solde négatif devra être compensé avant de créer un solde positif au compte de dividende en capital cumulatif.

- Gardez en tête que ces situations ne devraient pas être très fréquentes puisque l’on doit être en présence de pertes en capital réalisées après le 24 juin 2024.

- L’« économie » que vous êtes en train de faire réaliser à votre client ou cliente (moins les honoraires) est-elle suffisante pour faire toutes ces démarches?

- Si oui, assurez-vous que toutes les parties ont la disponibilité pour préparer les documents requis dans les délais, soit avant la fin d’année et que le client ou la cliente est au courant des honoraires estimés.

- Nous vous invitons à lire ou à relire notre article sur les CDC publié en juin dernier.

Si l’année d’imposition de la société qui inclut le 25 juin 2024 est déjà terminée (ex. : 31 août 2024)

Il est parfois possible d’effectuer « en retard » le choix de désigner un dividende en capital, par exemple dans une situation où vous seriez en attente de la finalisation de documents légaux pour un dividende déjà déclaré.

Toutefois, il n’est pas possible de déclarer après coup un dividende en capital pour une année d’imposition déjà terminée.

- Ceci constitue une planification rétroactive, contraire aux règles de l’art applicables en matière fiscale.

- Votre client ou cliente vous demande de le faire quand même? Expliquez-lui qu’agir ainsi est contraire à la conduite attendue des CPA et que vous êtes tenu de respecter les règles en vertu de l’article 17 du Code de déontologie des CPA.

Finalement, ne soyez pas surpris que les autorités fiscales portent une attention particulière aux choix effectués au cours de cette année de transition pour vérifier l’exactitude des calculs et la date de production des documents. Rappelez-vous qu’elles ont la discrétion de refuser un choix en retard et que les conséquences financières et fiscales peuvent être importantes pour l’actionnaire qui recevra le dividende.

Exemple

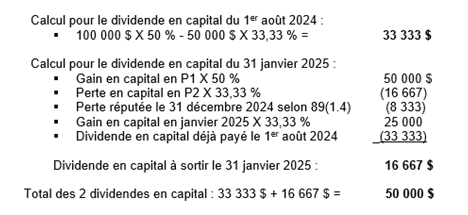

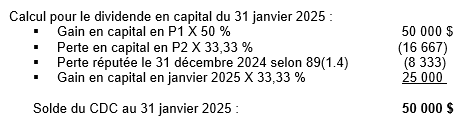

Voici un exemple mettant en lumière l’augmentation temporaire du solde du CDC, mais qui se résorbe d’une manière ou d’une autre lors d’un prochain versement de dividende en capital.

Hypothèses

- Année d’imposition du 1er janvier 2024 au 31 décembre 2024.

- P1 = 1er janvier 2024 au 24 juin 2024 = le client ou la cliente réalise 100 000 $ en gain en capital brut.

- P2 = 25 juin 2024 au 31 décembre 2024 = le client ou la cliente réalise 50 000 $ en perte en capital brute le 1er juillet 2024.

- Supposons qu’un dividende en capital est déclaré et payé le 1er août 2024.

- Lors de l’année d’imposition suivante, un gain en capital de 75 000 $ est réalisé en janvier 2025 et un deuxième dividende en capital est déclaré et payé en janvier 2025.

On se retrouve avec les 2 options suivantes :

En conclusion, il ne semble pas y avoir d’avantage à devancer le paiement d’un dividende en capital lorsque des gains en capital pourraient être réalisés par la société dans un court délai après son année d’imposition qui inclut le 25 juin 2024. Toutefois, comme il s’agit d’une question de faits et qu’aucun professionnel ou aucune professionnelle n’a de boule de cristal pour prédire l’avenir, assurez-vous de bien documenter vos échanges* à ce sujet!

*En respect de l'article 21 du Code de déontologie des CPA

Avec la précieuse collaboration de

Benoit Charette, MBA, CPA

Associé, Fiscalité

Lemieux Nolet

Membre du groupe de travail technique sur la fiscalité et les taxes à la consommation de l'Ordre des CPA du Québec

Profil LinkedIn

Stéphanie Faucher, M. Fisc., CPA

Conseillère principale, Fiscalité

Ordre des CPA du Québec

Louise Harvey, CPA auditrice

Syndique adjointe

Ordre des CPA du Québec